現在ではFXを実践する上で広く知られているグランビルの法則ですが、具体的にどういう法則なのか正確に理解していないという方が多いのではないでしょうか?

約50年前に考案されたグランビルの法則とは一体何なのか

グランビルの法則は移動平均線を用いて相場分析を行う上での基本事項として世界中のプロトレーダーが知っている法則であり、巷にはグランビルの法則をベースとしたFX情報商材が多数出回っています。

仮にグランビルの法則を採用したシストレ商材があるとします。この場合はグランビルの法則がロジックとしてプログラミングされており適切なタイミングでシグナルが配信されるため、利用者はシグナル通りにエントリーを行うだけという非常に使い易いことは言うまでもありません。

しかしそのシストレ商材がシグナル通りにエントリーできるからといって、グランビルの法則を完全に理解しているのとしてないのとでは大きな違いがあります。

そもそもシストレ商材の多くはシステムツールが相場分析を行いシグナルを配信するだけであって、結局は裁量のスキルがなければ利益を最大化することができないと言われています。

そして長期で勝ち続けるためには裁量のスキルが非常に重要となってくるので、例に挙げたシストレ商材でいえばグランビルの法則そのものを理解しなければ裁量判断もできずシグナル頼みのトレードになってしまうというわけです。

ですのでより明確な裁量判断ができるようになるための第一歩として今回はグランビルの法則について解説し、皆様にグランビルの法則を正確に理解して頂きたいと思います。

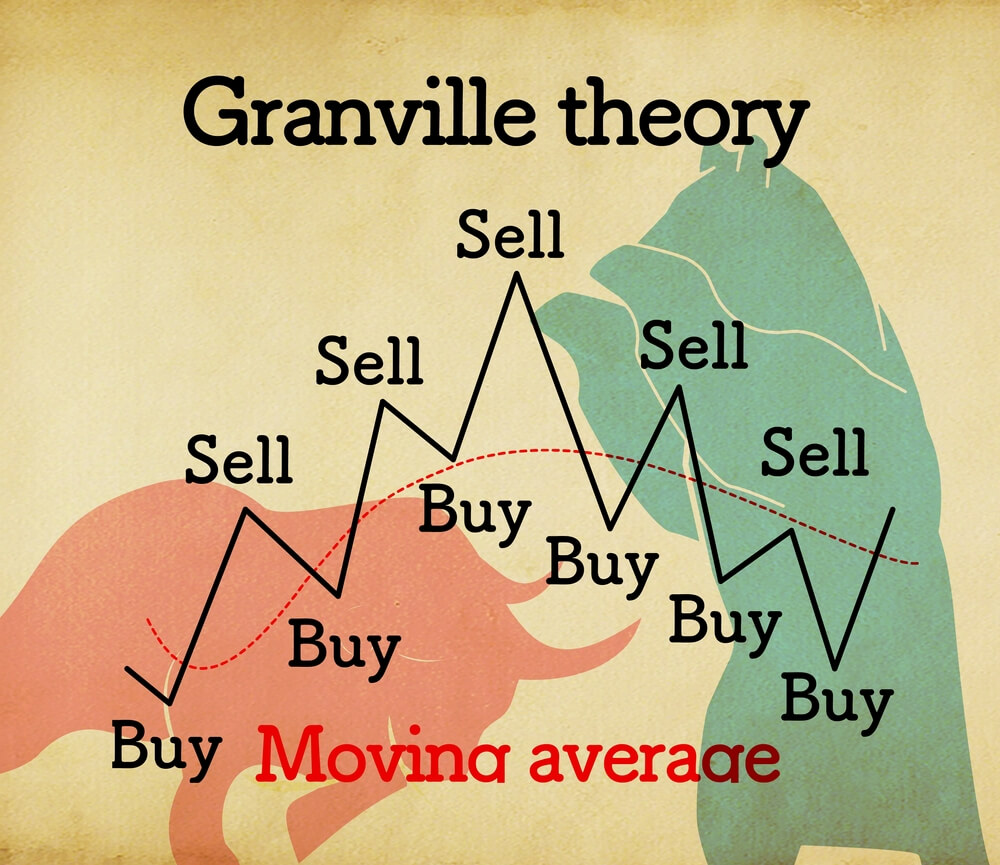

グランビルの法則には8つの売買法則がある

グランビルの法則は今から約50年前の1960年に、アメリカの投資分析家として有名なジョセフ・E ・グランビル氏により考案された法則であり、移動平均線を用いたチャート分析法です。

そしてグランビル氏は「グランビルの法則」において「移動平均線で分析を行う上で8つの売買法則がある」と提唱しています。

この8つの売買法則は「4つの買いポイント、4つの売りポイントの合計8つ」から成り立っており、為替相場の値動きと移動平均線の動き方から売買ポイントを判断していくというものです。

それぞれの売買ポイントを表にしましたのでご覧ください。

『買いポイント』

[box class=”blue_box” title=””]

- 移動平均線が下落した後、横ばい or 上昇に転じる場面でローソク足が移動平均線を上抜けする時

- 移動平均線が上昇している時にローソク足が移動平均線を下抜けする時

- ローソク足が上昇中の移動平均線の上にあり、なおかつ移動平均線に向けて下落するが線を超えずに再び上昇に転じる時

- 移動平均線が下落している場面でローソク足が移動平均線よりも大きく下落している時

[/box]

まず買いポイント①は相場がある程度下落をした後に「しばらく経過する or 下落後の急な反発により相場が反転する場合」によく見られます。

買いポイント②は上昇時の「ダマシ」が起こる場合に多く見られ、買いの損切りを入れたところでで再度買い上げられるという動きです。

買いポイント③はトレンドの初動で多く見られ「トレンドが継続する」ことを示唆しています。

買いポイント④は上昇の動きが強いため「相場の上昇に移動平均線が追随できない場合」に発生しやすいです。

『売りポイント』

[box class=”red_box” title=””]

- 移動平均線が上昇した後、横ばい or 下落しつつある場面でローソク足が移動平均線を下抜けする時

- 移動平均線が下落している時にローソク足が移動平均線を上抜けする時

- ローソク足が下落中の移動平均線の下にあり、なおかつ移動平均線に向けて上昇するが線を超えずに再び下落に転じる時

- 移動平均線が上昇している局面でローソク足が移動平均線よりも大きく上昇している時

[/box]

それでは次に、売りポイント①は「上昇トレンドから下降トレンドへ転換する初動」を示しており、売買ポイントとしてはかなり重要です。

売りポイント②は相場の急落により大きな利益を得られますが、中長期のトレンドでは「買いポイント③に該当する可能性があるポイント」となるため、トレンドの見極めが重要となります。

売りポイント③安値の下落局面でさらにる強い下落を見せる場合に良く見られ、レジサポラインを組み合わせることで分析の精度が高まる

売りポイント④上昇の動きが強く「相場の上昇に移動平均線が追随できない時」に発生しやすいです。

一見すると押さえる点が多いと感じるかも知れませんが、これらを確実に覚えることでより精度の高い相場分析が可能になりますので、ぜひ覚えておいてください。

グランビルの法則のメリット・デメリットについて考えてみる

グランビルの法則における8つの売買法則について解説しましたが、最後にグランビルの法則のメリット・デメリットについて考えてみたいと思います。

まずメリットですが、グランビルの法則は統計学に基づいた法則ですので比較的信頼性が高く、FX初心者でも覚えてしまえばすぐにも実践で活用できる、そして機械的に淡々と相場分析を行えるということです。

FXに限らず投資全般で言えることですが、希望的観測(思いが先行してしまうこと)が介入してしまうと「ここから相場が一気に上昇(下落)するかも知れない」といった個人的な思い込みで取引してしまい、収益が非常に不安定になります。

不安定というのは、大きく勝つかも知れないが反対に損失を被ってしまうかも知れないとう意味です。

このような感情に任せたトレードは投資でなくギャンブルになってしまうので、決して好ましいとはいえません。もしも長期的に運用したいとお考であれば希望的観測を捨てて機械的に分析を行い、勝率の高いポイントでのみ売買を繰り返すということがとても大事になってきます。

そういう意味でも、売買法則が決められているグランビルの法則では移動平均線とローソク足の動きを正確に見極めることで、より精度の高い売買タイミングを計ることができるというわけです。

それでは反対にデメリットについてです。

デメリットはダマシが起こった場合に負けやすいという点です。ローソク足には時として上下に長いヒゲが表示される場合がありますが、この長いヒゲのことを「ノイズ」といいます。

ノイズとは決められた時間足の中で実際に起こった値動き幅を示していますが、あくまでも値動き幅であり実際の価格ローソク足の中で収まるわけですから、相場判断を行う上で邪魔な存在といえます。

結論を言うと、ノイズが発生することでトレンドの方向性を正確に判断できなくなるというわけです。

日本国内ではトレンドフォロー(順張り)が主流となっていますが、トレンドフォローの最大の弱点ともいえる「レンジ相場(値動きがほとんど起こらない状態)が終了した直後のダマシ」をいかに回避できるかが重要ですので、トレンドが起こっている箇所だけでトレードを行うが最も賢明な対処法といえます。

とはいえレンジ相場の方が圧倒的に期間が長く、トレンド相場だけを狙ってエントリーするとなれば、トレード回数が少ない日が出てくることもデメリットとして考えられますね。

しかしながら「エントリー回数が少ない=勝率が下がる・利益が出ない」という考え方にはなりませんし、高確率で勝ちやすいポイントのみを絞ってエントリーすることで無駄なトレードを回避できると思えば、エントリー回数はそこまで気にする必要はないでしょうね。

今回はグランビルの法則における8つの売買法則、そしてメリット・デメリットについて解説させて頂きました。

「ノイズが発生した際はトレンドを正確に判断できない」「総合的にレンジ相場が長く、「相場状況によってはエントリー回数が少ない日もある」といったデメリットはあるものの、グランビルの法則を用いることでトレンドの起こっている箇所を的確に分析でき精度の高いエントリーが可能になるいとう点を考えても、十分デメリットを補えるだけの優位性を秘めているといえますね。

コメント